En 2017 se renunciaron a 42.987 herencias, el 10% de las 408.402 tramitaciones que se hicieron durante estos doce meses. Heredar se ha convertido en un problema para muchas familias sobre todo durante la crisis económica. Desde 2007 hasta 2017, el número de renuncias se ha incrementado un 289%. Los altos impuestos que aplican algunas comunidades autónomas a los herederos y la dificultad de acceso al crédito en estos años han sido las principales causas del aumento de las renuncias.

A la dificultad de pago se suma la inmediatez a la hora de liquidar el impuesto. Las familias tienen que declarar este tributo en un plazo de seis meses contados desde el día de fallecimiento del causante o desde aquel en que adquiera firmeza la declaración de fallecimiento. Un periodo de tiempo muy pequeño que dificulta a los herederos conseguir el monto de dinero necesario para hacer frente al pago de este impuesto.

Cómo se calcula el impuesto de Sucesiones

Recibir una herencia supone un incremento de patrimonio por el que hay que pagar. Por lo tanto, lo primero que hay que calcular es la base imponible que se obtiene del valor neto de los bienes y derechos que configuran la masa hereditaria bruta.

A esta cantidad hay que restarle las deudas, las cargas y los gastos deducibles para saber cuál es la herencia concreta y qué corresponde a cada heredero. El resultado es la base imponible del impuesto de sucesiones. Aquí cada comunidad aplica las reducciones que considere como puede ser el parentesco o una minusvalía. Sobre ese valor, se aplica el temido porcentaje del impuesto.

A nivel nacional hay una normativa que las autonomías usan como base, pero son ellas las responsables finales a la hora de definir la cantidad que tiene que pagar cada ciudadano. Los coeficientes multiplicadores varían en función del patrimonio pre-existente del heredero y del grupo parentesco entre el heredero y el fallecido.

Hacienda puede cobrar hasta el 80%

El impuesto de sucesiones y donaciones, pese a estar siendo eliminado en toda Europa, fue revisado e implantado en España en 1987 por el gobierno socialista de Felipe González, transfiriéndose con el de José Luis Rodriguez Zapatero su gestión a las autonomías dentro del marco de financiación autonómica.

España cuenta con un cálculo a nivel nacional que va desde el 7% hasta el 34%, pero estos porcentajes solo se utilizan en el caso de los extranjeros residentes en España. Para los ciudadanos españoles estarán sujetos a las aplicaciones de su región

“La situación es muy dispar según la comunidad autónoma. Ahora tenemos ciudadanos de primera y segunda porque no hay unos criterios que sean iguales para todos. Los impuestos deben ser justos y en este caso no lo son. Por ejemplo, en algunas comunidades si te pasas del capital y en función del grado de parentesco, Hacienda se puede llevar hasta un 80% de la herencia”, destaca Juan Carlos Valverde, presidente de la asociación Stop Impuesto de Sucesiones.

La presión social ha hecho que en los últimos meses algunas comunidades como Extremadura o Murcia hayan decidido modificar sus bonificaciones hasta el 99%, una cifra que ya tenían antes Madrid o Canarias. En Andalucía el gobierno ha decido hacer una modificación en los últimos presupuestos por lo que mientras estén vigentes las personas que hereden menos de un millón de euros no tendrán que pagar este impuesto.

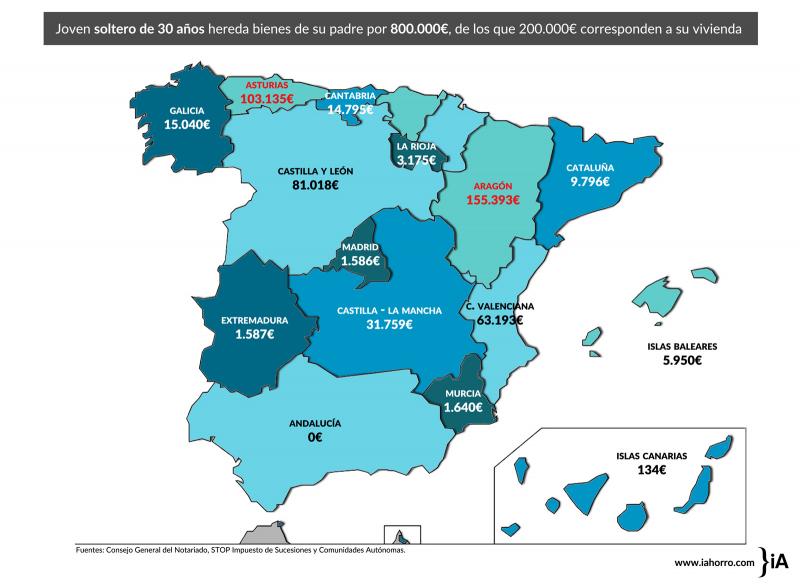

Según este ejemplo, un joven soltero de 30 años que ha heredado 800.000 euros de los que 200.000 corresponden a su vivienda deberá pagar cantidades muy diferentes en función de la comunidad autónoma en la que se tenga que pagar este impuesto.

En Aragón tendría que pagar 155.393 euros frente a los 134 euros que pagaría en Canarias, la diferencia es de 155.259 euros. Lo mismo pasa en Asturias, esta es la segunda comunidad con el impuesto más elevado, en este caso tendría que pagar 103.135 euros. En el caso de Andalucía, durante este año si la herencia es inferior a 1.000.000 euros el impuesto a pagar es cero euros.

Por su parte, la Comunidad de Madrid establece una bonificación del 99% en la cuota para descendientes, cónyuge y ascendientes. Esto es lo que provoca que sea mucho más ventajoso heredar en las mismas condiciones en Madrid que en otras Comunidades.

“El Impuesto de Sucesiones y Donaciones debería tener una armonización fiscal, ya que produce desigualdades impositivas territoriales que vienen generadas por las diferentes regulaciones de las Comunidades Autónomas; dichas regulaciones producen graves discriminaciones para diferentes sujetos pasivos en función del lugar de residencia del fallecido. Por tanto, la normativa estatal debería fijar unos límites máximos y mínimos, dentro de los cuales pudieran moverse las normativas de las diferentes Comunidades Autónomas”, afirma Rebeca Vázquez, economista en Aveira Asesores, S.C.P.

El problema del acceso al crédito

Durante la crisis económica las entidades dificultaron el acceso al crédito a las familias. Esta es una de las causas, según señalan desde Stop Impuesto de Sucesiones del aumento de las renuncias. “Antes de 2007 cuando una persona heredaba si no tenía dinero para pagar los impuestos pedía un crédito, pero con la crisis se cerró el grifo de los préstamos y está opción desapareció. Las comunidades autónomas justifican las renuncias por las deudas de los fallecidos, pero la realidad es que cuando una persona fallece suele tener más de 55 años y ya no tiene cargas económicas por lo que el argumento de las deudas desaparece. Los casos de ciudadanos que fallecen a edad temprana y por tanto con “deudas”, son la excepción a dicha norma”, explica Juan Carlos Valverde.

El impuesto de sucesiones solo recauda el 1% de financiación autonómica

Desde las diferentes asociaciones contrarias a este impuesto piden una armonización del impuesto a la baja. “La recaudación no debe el único fin de este impuesto porque hay autonomías que saben financiarse perfectamente cobrando muy poco por este impuesto. Hay que tener en cuenta que la recaudación solo supone el 0,2% del PIB nacional y el 1% de la recaudación de las autonomías. En el caso de la Junta de Andalucía en el 2017, la recaudación del impuesto fue de 370 millones frente a los 50.000 millones de presupuesto”, apunta el presidente de Stop Impuesto de Sucesiones.

Por su parte, Rebeca Vázquez señala que este tributo es “una fuente de ingresos para el Estado, ya que, desde el fallecimiento, tenemos 6 meses para realizar la autoliquidación, siendo posible solicitar una prórroga de otros seis meses adicionales si se pide antes de que transcurran los primeros cinco meses. Es preciso el previo pago de la cantidad resultante para que se tenga por realizada la presentación telemática de este Impuestos”.

Además, Rebeca afirma que “el no presentar este Impuesto tiene diferentes inconvenientes, aparte de las posibles consecuencias derivadas de la falta de presentación e ingreso, comunes a todos los impuestos, el impuesto sobre sucesiones y donaciones posee ciertas garantías para su presentación que conviene tener en cuenta”.

El no pagar este impuesto puede tener estas implicaciones:

• Los intermediarios financieros no autoricen la retirada de fondos a los herederos, la venta de valores entre otros.

• Las compañías de seguros no entreguen la cantidad contratada hasta que se justifique el pago del impuesto.

• Los registros de la propiedad no autoricen el cambio de titular de los bienes.

• Los documentos en los que conste el hecho imponible no se admitirán ni tendrán efecto en oficinas o registros públicos.

España dentro de los países que más cobran por este impuesto

Bélgica, Francia, Bulgaria, Países Bajos, Dinamarca, Alemania y España son los siete países de la Unión Europea que más cobran por este impuesto. En el caso de Francia, su gobierno ha anunciado la próxima supresión completa del impuesto por atentar contra el ahorro y ser un lastre para la economía del país. “Portugal también lo ha eliminado porque sus gobernantes fueron sensibles a la indignación de unos ciudadanos que no estaban dispuestos a que los políticos les arrebataran las herencias de sus mayores”, afirma Juan Carlos Valverde.

En España, el Estado recauda en torno al 0,2% del PIB a través de esta figura tributaria, un porcentaje similar al que registran otros países de la Unión Europea como Alemania, Dinamarca, Reino Unido, Luxemburgo, Finlandia o Malta. Sin embargo, un total de 15 países no recaudan nada a través de este tipo de gravámenes, mientras que en otros la cifra es testimonial. En Grecia o Irlanda solo recaudan un 0,1% por el impuesto de sucesiones.

Bélgica lidera el ranking de la recaudación con un 0,7% seguida por Francia con un 0,5%. Los otros cinco países no superan el 0,2% del PIB. Entre los socios comunitarios que no recaudan nada a través de esta figura fiscal destacan Italia, Portugal, Austria y Suecia.

España enfila un récord de renuncias

En los últimos años, la evolución de las renuncias ha ido en aumento. Desde 2007, se ha pasado de 11.048 renuncias hasta las 42.987 de 2017. Un incremento del 289% en tan solo 10 años. Por regiones, Andalucía y Cataluña son las que registran más renuncias, en concreto se registraron 8.100 renuncias en cada una de estas comunidades. Le siguió la Comunidad de Madrid con 4.168 y la Comunidad Valenciana con 3.961. En Cantabria, Extremadura, Navarra y La Rioja las renuncias no llegaron a las 1.000.

Si miramos los resultados porcentuales, el ranking cambia por completo. Las regiones con más renuncias son Asturias, La Rioja y Baleares, donde representan más de un 15% de las tramitaciones. Por encima de la media nacional (un crecimiento del 10,5%), también están Andalucía (14,1%), Cantabria (11%) y Murcia (13,6%).

¿Es mejor hacer la donación en vida?

Ante esta situación nos planteamos la pregunta de si es mejor hacer una donación en vida para que los herederos no tengan problemas económicos. “En determinados casos, como por ejemplo en patrimonios elevados, es más aconsejable donar los bienes a los descendientes que transmitirlos en herencia. Ahora bien, como norma general la donación de bienes inmuebles es más cara que la sucesión. Se debería analizar cada caso en particular”, concluye Rebeca Vázquez.