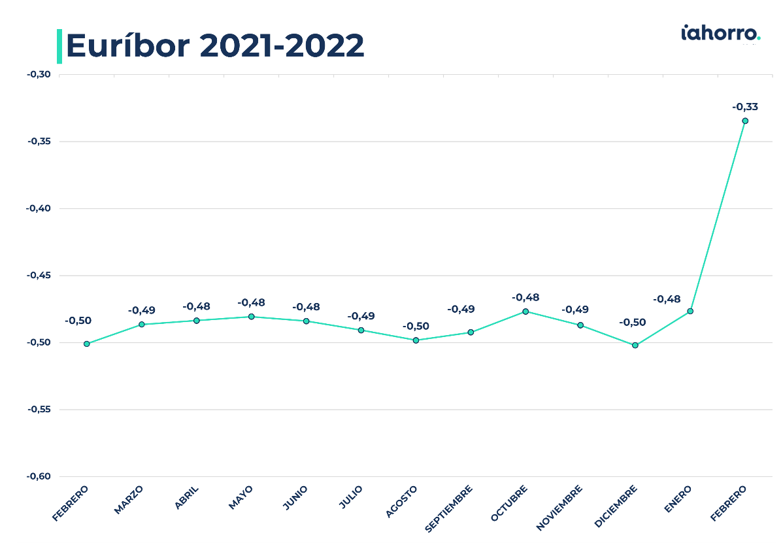

¿Se ha acabado la fiesta del euríbor? Esta es la pregunta que se estarán haciendo miles de ciudadanos con hipotecas variables tras conocer que el principal indicador de estos préstamos ha cerrado el mes en el -0,33%, lo que supone una subida del 0,171 frente al dato de febrero de 2021. Hay que remontarse al mes de abril de 2020, en plena pandemia, para encontrar un incremento tan alto. Esta subida provocará el alza de las mensualidades en los ciudadanos que revisen sus préstamos este mes.

Tras seis años en negativo, el euríbor ha protagonizado un mes de febrero en el que la inestabilidad ha sido la tónica predominante. Tras mantenerse estable los 10 primeros días del mes, el día 11 y el 14 de febrero el indicador se disparaba hasta el -0,283% después de que la presidenta del Banco Central Europeo, Christine Lagarde, dejará la puerta abierta a subir los tipos de interés este año.

“Hemos vivido un mes con muchísima fluctuación del euríbor cuando todas las previsiones apuntaban a la estabilidad. El cambio de discurso de la presidenta del BCE propiciado por la alta inflación que está viviendo Europa ha empujado al euríbor hacía el cero. Si se mantiene esta tendencia y se confirmara el cambio en la estrategia económica sería un varapalo para las familias, ya que las cuotas de sus hipotecas se incrementarían y perderían poder adquisitivo”, explica el director de Hipotecas de iAhorro.

Así comenzábamos el mes y lo terminamos con otro terremoto económico de la mano del ataque de Rusia a Ucrania. ¿Cómo puede afectar la guerra al euríbor? “Tras dos años de incertidumbre por la Covid 19 parecía que la economía se empezaba a recuperar, es más, hemos terminado 2021 con los mejores datos de compraventa de viviendas desde 2013, sin embargo, ahora nos enfrentamos a otro momento de incertidumbre y habrá que ver cómo reacciona el BCE, los mercados etc.”, explica el director de Hipotecas de iAhorro.

La cuota de las hipotecas subirá entre 150 y 300 euros al año

Este cambio de tendencia se va a notar en las cuotas de las hipotecas. Los ciudadanos que tengan que revisar este mes sus préstamos pagarán entre 150 y 300 euros más al año por su hipoteca. En el caso de una hipoteca de 150.000 euros a 30 años con euríbor +0,99% este mes tendrán una cuota de 541,77 euros frente a los 529,96 que pagaban hasta ahora lo que supone 11,81 euros al mes o 141,72 euros al año.

En el caso de un préstamo de 300.000 euros a 30 años con un tipo de interés de euríbor +0,99% tras la subida del indicador pagarán 1.083,93 euros de cuota frente a los 1.059,93 que pagaban hasta ahora, una diferencia de 24 euros mensuales o lo que es lo mismo 288 euros en el conjunto del año.

¿Se van a encarecer las hipotecas a corto plazo?

Las hipotecas fijas han sido las grandes beneficiadas del descenso del euríbor en los últimos años. Tanto las entidades como los usuarios han apostado por este tipo de préstamos quitándole protagonismo a las hipotecas variables y las fijas. “Si finalmente se mantiene este cambio de tendencia del euríbor los bancos también moverán ficha y es posible que mejoren las ofertas de sus préstamos variables y empeoren un poco los tipos de las fijas”, apunta Simone Colombelli.

El director de Hipotecas de iAhorro anima a los ciudadanos que ahora mismo están mirando una hipoteca a tener la FEIN (Ficha Europea de Información Normalizada) del banco con el que quieren firmar su préstamo para que no les apliquen modificaciones al alza en sus condiciones. “Cuando el ciudadano ya tiene la FEIN de su entidad con todos los detalles de la oferta no se le pueden aplicar modificaciones, por lo que es muy interesante tenerla atada cuanto antes”, apunta.

¿Cuándo podría acercarse el euríbor a cero?

El próximo mes será clave para la evolución de euríbor, ya que en marzo se termina el programa de compras de emergencia de deuda del BCE. En los meses siguientes el ritmo de compras será menor, de manera que poco a poco se irán eliminando los estímulos en línea con lo que ha hecho la Reserva Federal en Estados Unidos. “Así que este año me parece que las previsiones tendrán que ser mes a mes”, destaca el director de Hipotecas de iAhorro quien, además, apunta que posiblemente, este sea el último tren para todas las personas que están pensando en subrogar su hipoteca y conseguir mejores condiciones.

“La tendencia es que los tipos suban, por lo que va a ser muy difícil que se de un momento como este para cambiar y mejorar las condiciones de las hipotecas”, concluye Colombelli.