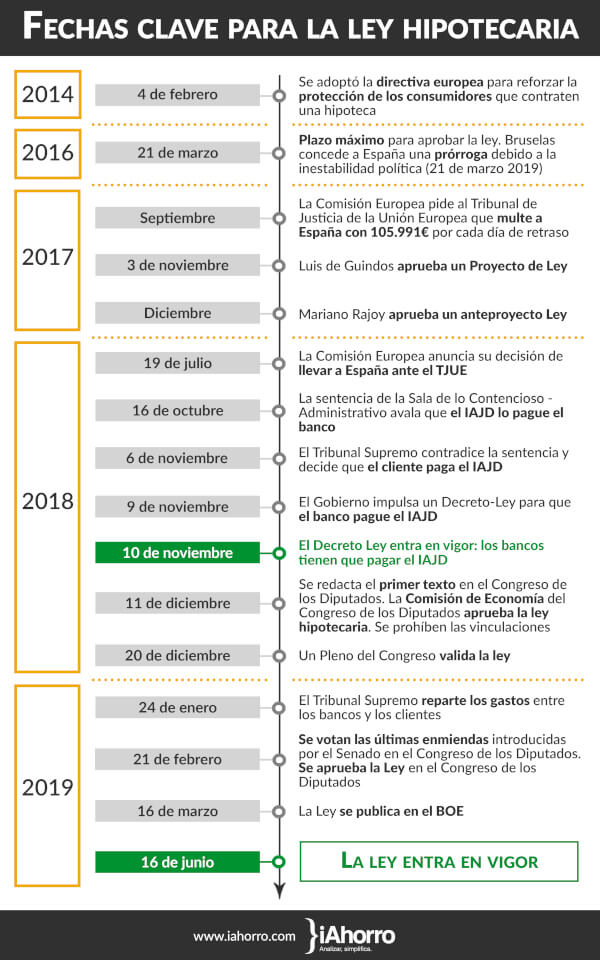

Con tres años, dos meses y 25 días de retraso, el domingo 16 de junio entra en vigor la ley de crédito inmobiliario, más conocida como Ley Hipotecaria. Una norma que ha pasado por dos partidos políticos y que ha llevado a que España haya sido el último país de la Unión Europea en adaptarse a la normativa comunitaria. Así es la nueva Ley hipotecaria.

La inestabilidad política de los últimos años y la falta de acuerdo entre los partidos políticos fueron retrasando la norma hasta finales de 2018. A finales de ese año y ante la amenaza de Bruselas con multar a nuestro país con 105.991 euros al día se comenzó a fraguar el texto que el lunes 17 de junio empezará a operar en todo el territorio nacional.

“La Ley se ha hecho esperar, pero por fin la tememos. Esta norma solventa algunas de las deficiencias que se pusieron de manifiesto durante la crisis en la contratación de préstamos hipotecarios. Es muy importante porque dota a los clientes de una mayor seguridad y protección a la hora de contratar sus créditos”, explica el director de Hipotecas de iAhorro.com, Simone Colombelli.

Cuáles son los beneficios para los nuevos hipotecados

La norma introduce varios cambios que afectan a los nuevos clientes y sobre todo a las entidades financieras. Los clientes se benefician con la norma en que ahora tendrán que pagar menos gastos a la hora de contratar estos préstamos. “Antes de la Ley, el ciudadano pagaba los gastos de gestoría, notaria y registro. Estos tres gastos los pagará ahora el banco lo que le puede suponer al ciudadano un ahorro de entre unos 500 y 1.000 euros de media, según la cuantía del préstamo que pida”, apunta Simone Colombelli.

La información y la transparencia son dos puntos sobre los que incide la nueva Ley. De esta manera, el cliente visitará al notario dos veces y éste se cerciorará de que el futuro hipotecado conoce a la perfección su hipoteca y no tiene dudas sobre ella. “Esto es muy importante para el cliente porque tendrá un conocimiento más exhaustivo de su préstamo y podrá preguntar al notario todas sus dudas sin que esté presente la entidad financiera”, resalta el director de hipotecas de iAhorro.com.

Adiós a las famosas vinculaciones. La nueva norma que entra en vigor prohíbe las vinculaciones, pero permite que las entidades puedan mejorar sus tipos a los clientes si este, por ejemplo, domicilia su nómina con la entidad o contrata un seguro de vida o de hogar. En el caso del seguro de hogar, el cliente podrá presentar una póliza de otra entidad con las mismas o mejores condiciones y su banco tendrá que aceptarla sin empeorarle la oferta propuesta.

El lio del IAJD antes de la Ley Hipotecaria

La futura ley hipotecaria pasó por unos meses complicados en el último trimestre de 2018. Mientras se definía el texto, el 16 de octubre una sentencia de lo Contencioso-Administrativo señalaba que los bancos tendrían que pagar el Impuesto de Actos Jurídicos Documentados. Sin embargo, el 6 de noviembre el Tribunal Supremo contradecía la sentencia y decidía que el cliente era quien debía pagar este impuesto. Tras el revuelo mediático que se montó por dos decisiones contradictorias, el Gobierno de Pedro Sánchez acabó impulsando un decreto Ley para que finalmente fueran los bancos quienes se tuvieran que hacer cargo del pago de IAJD sin retroactividad.

Para que esto fuera posible, el Ejecutivo modificó el artículo 29 de la Ley del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados estableciendo que cuando se trate de un préstamo con garantía hipotecaria se va a considerar "sujeto pasivo al prestamista". Además, el Ejecutivo cerró la posibilidad a la banca de deducirse el pago del tributo cambiando el artículo 15 de la Ley del Impuesto de Sociedades.

Este impuesto es el más caro a la hora de formalizar la hipoteca. Su importe depende de la cuantía del préstamo y de la comunidad autónoma en la que se efectúe la compra ya que puede variar entre el 0,5% al 1,5% de la hipoteca. Por ejemplo, para una hipoteca de 200.000 euros con el porcentaje más bajo se paga 1.000 euros y con el más alto 3.000 euros.

Cómo han evolucionado las hipotecas fijas

Durante los meses en los que se ha ido definiendo la Ley Hipotecaria los bancos se han mantenido expectantes. En el caso de las hipotecas fijas, la mayoría de las entidades mantuvieron los tipos de interés y la TAE mientras se resolvía el lío del IAJD. De esta manera, el TIN de las fijas se mantuvo entre octubre, noviembre y diciembre sin grandes variaciones.

En iAhorro.com hemos elaborado una tabla con la media de los TIN de 10 entidades financieras. Según los datos recogidos de estos bancos: Banco Sabadell, Openbank, BBVA, Caixabank, Bankinter, Abanca, Liberbank, Bankia, Ibercaja y Banco Santander podemos establecer que la media del TIN en octubre para las hipotecas fijas fue del 2,81%. En noviembre bajó algunos días hasta el 2,79% y en diciembre subió un poco hasta el 2,87%. Sin embargo, a finales de año descendió hasta el 2,55%.

“En diciembre de 2018 los tipos experimentaron una bajada visible debido a que las entidades buscaban cumplir sus objetivos. Mejorar las condiciones, entre ellas los intereses, de las hipotecas es una de las principales palancas que utilizan las entidades para atraer clientes. A esta tendencia generalizada de bajada de tipos no se unieron todas las entidades ya que también vimos a finales de 2018 y durante este inicio de 2019 estrategias muy distintas. En todo caso, la `guerra hipotecaria´ por la búsqueda de clientes se intensificará tras la entrada en vigor la Ley Hipotecaria ya que supone un marco legal estable que permitirá estrategias más consolidadas y planificadas a largo plazo” explica el director de Hipotecas de iAhorro.com.

El año 2019 comenzó con una subida en los tipos por parte de los bancos que se mantuvo hasta marzo, mes en el que se aprobó definitivamente la nueva norma. Desde entonces y hasta ahora, fecha en la que va a entrar en vigor la Ley muchas entidades han lanzado varias campañas promocionales con ofertas como pueden ser las de Banco Sabadell, Bankia o Liberbank. Incluso algunas de ellas ya avisaban que asumían ellas todos los gastos de formalización del préstamo antes, incluso, de que fuera obligatorio por Ley.

Durante este tiempo también han destacado Banco Santander y Sabadell. La entidad presidida por Ana Botín retiró la oferta comercial de su web a mediados de diciembre y desde entonces no la han vuelto a publicitar en su web. Por su parte, Banco Sabadell hizo lo mismo a primeros de noviembre, pero en abril volvió a publicar su oferta comercial. Sabadell volvió al mercado hipotecario con una gran oferta en su hipoteca fija del 1,90% en su TIN.

En el caso de la TAE de las hipotecas fijas, la evolución ha sido muy parecida a la del TIN. De esta manera, durante los meses de octubre, noviembre y diciembre la media de la TAE de los 10 bancos analizados por iAhorro se mantuvo entre el 3,62% y el 3,68%.

A final de año, como pasó con el TIN hubo una rebaja más destacada al caer hasta el 3,45%. Comenzamos el año con una nueva subida para volver al nivel del 3,68% y como pasó con el TIN, en mayo volvió a bajar coincidiendo con el aumento de las ofertas bancarias en este producto de financiación.

Cabe destacar, la pequeña subida de las dos primeras semanas de junio. “Los bancos se han tenido que poner las pilas para adaptarse a todos los requisitos de la Ley. Para las entidades hay dos puntos muy importantes, uno es el tema de los gastos y el segundo es el de la formación de sus empleados de banca. En ambos casos los bancos pierden dinero, porque ahora pagan unos gastos que antes no asumían y porque van a tener que formar a los empleados”, recuerda Simone Colombelli.

Cómo han evolucionado las hipotecas variables

La evolución de las hipotecas variables en estos meses ha sido diferente a la que han experimentado las fijas. Durante el mes de octubre, la media de los tipos analizados por iAhorro subió hasta dos veces y registró un 1,96%. Para hacer este cálculo se han tenido en cuenta los tipos registrados por: Banco Sabadell, Openbank, ING, BBVA, Caixabank, Bankinter, Abanca, Liberbank, Bankia, Ibercaja y Banco Santander. En este caso analizamos un banco más como es el caso de ING, la entidad naranja no cuenta con hipotecas fijas dentro de sus ofertas.

Durante el mes de noviembre se estabilizaron los precios, aunque a finales de mes cayeron hasta el 1,78% para acabar el año rondando el 1,90%. Al inicio de 2019 y hasta llegar a junio los TIN hipotecarios de los principales bancos españoles se han mantenido sin grandes variaciones. “Esta tenencia coincide con la estrategia de los principales bancos por apostar por las hipotecas fijas. Cada vez son más los ciudadanos que buscan una hipoteca fija como señalan los datos del INE: en el mes de abril de 2019 el 71,9% de las hipotecas que se firmaron fueron fijas. Este es el porcentaje más alto para este tipo de préstamos, cabe recordar que las hipotecas fijas hace 10 años apenas eran el 4%”, apunta Simone Colombelli.

Mientras la contratación de hipotecas fijas crece, el euríbor sigue en terreno negativo y parece que no va a subir a corto plazo por eso los bancos prefieren apostar por los tipos fijos frente a los variables. De esta manera, se aseguran el cobro de unos intereses en unos porcentajes medios, ni tan altos como estaban antes de la crisis, ni tan bajos como están ahora.

La evolución de la TAE dentro de las hipotecas variables ha sido muy parecida al caso de las hipotecas fijas. Durante el mes de noviembre sí registraron un pequeño descenso al pasar del 1,99% al 1,92%. Sin embargo, en el caso de las variables no se produjo una caída a finales de 2018.

Si observamos el gráfico realizado con 11 entidades financieras, podemos ver como la caída en la TAE se aprecia en mayo de 2019. “Este descenso, al igual que en las fijas coincide con las campañas publicitarias de las entidades en las que ya asumen los gastos de formalización de la hipoteca antes de que lo obligue la ley”, recuerda el director de Hipotecas de iAhorro.com.

En las semanas posteriores ha habido alguna que otra subida y bajada, “no dejan de ser cambios comerciales en las entidades”, resalta Simone Colombelli mientras destaca que habrá que estar muy atentos a los movimientos que hagan en los próximos días los bancos.

Cuáles son los beneficios para los actuales hipotecados

La Ley no es retroactiva por lo que las personas que ya tengan su hipoteca no podrán beneficiarse de las nuevas condiciones que tendrán los futuros hipotecados. Por ello, no podrán reclamar los gastos que pagaron cuando formalizaron su hipoteca ni solicitar la devolución del IAJD.

A pesar de que la nueva norma está pensada sobre todo para los nuevos hipotecados, los españoles que ya cuentan con este préstamo podrán beneficiarse de otros puntos como puede ser la subrogación de su hipoteca. Subrogar consiste en cambiar la hipoteca de un banco a otro con el fin de mejorar las condiciones del préstamo. “Hasta ahora, el cliente tenía que pagar los costes de la subrogación algo que cambia con la ley y pasan a ser los dos bancos que actúan en este cambio de préstamos quienes se harán cargo de estos gastos. Es una oportunidad para todos los ciudadanos que contrataron su hipoteca después de 2013 y no están contentos con su entidad”, destaca Simone Colombelli.

Los españoles que contrataron su hipoteca antes de 2013 pueden declarársela en la Renta todos los años para conseguir una deducción en función de lo pagado y si deciden subrogar su préstamo perderían esta bonificación. En estos casos es más complicado que la subrogación sea una opción rentable. Dicha ventaja fiscal desapareció el 1 de enero de 2013, por lo que los ciudadanos que compraron una vivienda después de esta fecha pueden encontrar en la subrogación una mejora en su préstamo.

Los ciudadanos que tienen una hipoteca variable vinculada al Índice de Referencia de Préstamos Hipotecarios (IRPH) también pueden beneficiarse de esta Ley para poder hacer una subrogación de su préstamo mientras esperan a que el Tribunal de Justicia de la Unión Europea (TJUE) declare abusiva o no su aplicación el próximo 10 de septiembre. Este cambio podrán hacerlo de forma gratuita con la Ley y no perderán su derecho de reclamación